Web3的可信中立及其重要性

加密保险概述:这是一片蓝海

11/17/2022

全面解读IBC:Cosmos跨链通信网络的“中央邮局”

11/18/2022作者:Luca Prosperi

编译:Block unicorn

传统上讲,罗马皇帝提图斯·弗拉维乌斯·韦斯帕西亚努斯,当被他的儿子问到关于罗马令人恶心的一大笔税收收入时,他回答说:钱是不臭的。韦斯帕西亚努斯的罗马刚刚通过所谓的销售额的百分比对皮革商人收集(并用于生产氨)的公共尿液征税,而政治反对派正试图利用这一显眼的收入的来源。传说皇帝在一个传统的公共厕所里举起了一枚被遗弃在粪坑中的硬币,这个厕所也永远地以他的名字命名–在现代意大利语中,vespasiano是小便器的同义词,而他把金属拿到他的鼻子边,并说出了一个决定命运的句子:ecunia non olet(是拉丁语,意思是钱不会臭)。尽管许多人从这一事件中推断出货币可互换的末世论故事,但我的兴趣仍然是小便器,以及在墙上开一个洞的政治妖魔化,而不是它被非常人为的滥用–即,在存放或收集粪便期间。

今天的评论。鉴于关键时期,我希望我能得到原谅。如果你真的没有耐心看完整篇文章,请至少滚动到最下面,从标题阅读你应该关心的东西开始阅读,它对我来说是宝贵的,对你来说也是如此。

基础设施的两种截然不同的监管方法

对于政治博弈来说,赋予工具而不是用户的意义并不罕见。我们倾向于将一切人性化,以便在一个系统内建立联系并促进我们的行为,这是一种祖传现象,构成了非常有力的叙事。它在上升的过程中起作用,崇拜代表一种运动或技术的面子,在下降的过程中,由于这样的面子行为而妖魔化相同的运动或技术。更重要的是,技术的人性化(这里使用的术语–技术,是机械应用知识的原始内涵)人为地推动了攀升,并戏剧性地夸大了绝对的人类自我之旅,增强了衰落的破坏性力量。

枪支管制→这一切都很常见,但却也是危险的错误。不过如果你认为自己不会受到这种平民行为的影响,那你就错了。对于读者中的自由派欧洲人和务实的美国人,我低声说:想想你对枪支管制立法的立场。无论你是鄙视在普通民众中广泛分布武器的危险,还是出于领土需要的精神而欢迎它:你很可能是在向一块金属和塑料灌输人类的意图。你们当中的数学家们可能会证明,广泛分配自卫能力可能会对资源优化和民主制度的存续产生积极影响,而这种影响会超过随机暴力不当行为所造成的负面影响。你也可以用记忆状态(阅读以太坊)来取代枪支,并陷入类似的哲学僵局。尽管枪支(和基础设施技术)只是工具,原则上应该被视为工具,但忽视或不忽视(以及在多大数程度上)下图都对人类存在有几个深远的影响。

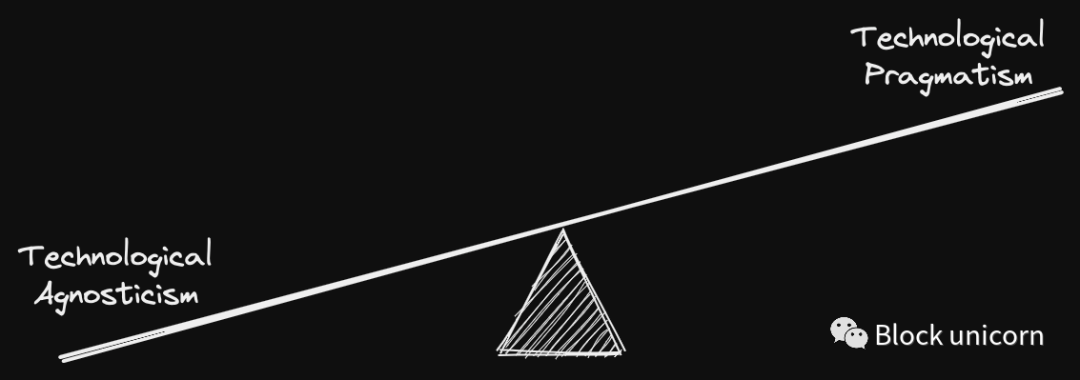

关于如何(以及在多大程度上)规范技术与人类之间的互动的决定,归根结底是社会设计的决定。为了我自己的应用研究目的,我总结了两个主要的思想流派:技术不可知论–TA&技术实用主义–TP。

TA的独特之处在于其极端自由的立场,即技术本身不应受到监管,监管机构应优先考虑技术应用的潜在宏观好处,而不是人类滥用技术造成的微观悲剧。TA在事前倾向于保持自由,但在事后强烈行使其强制性的权力。它对事实的叙述也往往非常戏剧化。

相反,TP则试图预测人类与技术提供的新能力的互动,并在事前行使其监管的权力,以将对个人的任何可能负面溢出降至最低。TP是高触觉的、务实的,而不是纯粹主义的,事前强制性和事后宽大的TP对受监管事项的滥用至少可以部分归因于监管过程中的缺陷。

支持哪一种方法的争论远远超出了我们研究的范围。偏好可以追溯到国家在与其公民打交道时作为集体合同的理想角色应该是什么。在一个优胜劣汰的游戏规则下,为了人类进步的更大利益,国家是应该成为游戏规则的保护者,还是应该像一位更了解并对自己能触及的一切行使权威的家庭父亲那般,以权力和恼人的方式行事?这不是我能说的。

这是一本专注于DeFi运动带来的技术和哲学进步的出版物,所有这些与我们所在行业的当前状况有何联系?显然是有的。随着最近的事态发展(关于这一点已经写了很多),两个意识形态阵营再次形成,而一些人也改变了立场。人类天生就是顺周期性的,对自己行为的短期影响反应迅速,但对长期影响反应不那么明智。最近就连那些一直倡导对DeFi(以及整个区块链技术)采取低调做法的人也在走回头路。他们现在说,观察到的损害和潜在的损害太深了。

是的,我是去中心化基础设施的研究人员/倡导者/投资者/建设者,我想强烈主张不去管基础设施,而是密切监督使用它的人类。我会让像@Milesjennings这样的公司为这个行业承担重担。我在这里担心的是,确保我们以对问题空间的坚实理解来对待辩论,并揭露那些在灰色地带茁壮成长的人。

可信的中立性的重要性

在没有一个构成基础设施的工作框架的情况下,我们无法辩论技术基础设施是否应该属于监管机构的控制范围。具有讽刺意味的是,我认为,在激进的自由主义者中,最积极的人并不是被保护基础设施的诚意所打动,而是在关心自己的事务的同时,为了让当局远离他们的雄心而动摇。再一次,我们应该谨慎行事,避免陷入更多肮脏的丑闻。懒惰永远不应该成为理由。

我们往往忽视立法者在处理新技术现象方面的敏锐,但我发现,SEC的指导在思考什么是基础设施以及应该如何监管它的方面非常有用。摘自迈尔斯的《Web3构建者的去中心化:原则、模型、方法》,我的重点是:

首先,美国证券法通常旨在通过限制掌握更多信息的人利用信息较少的人的能力,为证券交易创造一个“公平竞争的环境”。这是信息不对称的原则,美国证券法通常寻求通过应用披露要求来消除某些证券交易中的不对称。这一原则在Howey测试中发挥了作用,Howey测试是一项主观测试,用于确定美国证券法是否应适用于以下的数字资产交易:(1)对普通企业(2)进行资金投资,(3)并主要基于他人的管理努力对利润(4)进行合理预期。第四个方面寻求解决信息不对称的问题,其基础是信任。在依赖“管理层努力”的情况下,信息不对称的风险的可能性很高(经理与外部人士),因此可能有必要适用证券法。

我不是律师,但即使在外行看来,立法者似乎也不是从个人自由的范围的立场出发,而是从期望的公平结果出发。在我看来,散户投资者通常受益于最严格的保护形式,这与认识到零售业在与专业人士打交道时固有的劣势有关,而不是某种控制大众的意识形态意图。正如迈尔斯指出的,在Web3基础设施的背景下,(4)仍然更有趣。作者继续说–我的重点是:

基于上述和SEC的指导,我们可以推测,如果Web3系统能够(A)消除出现重大信息不对称的可能性,(B)消除对其他人推动该企业成败的必要管理努力的依赖,那么该系统可能是“充分去中心化的”,因此不应该对其数字资产适用美国证券法。在这篇文章中,我将这些系统称为法律上的去中心化。诚然,大多数企业无法达到法定中权力下放的门槛,但正如我在下面概述的那样,Web3系统的新颖组件使它们能够满足这样的门槛。

那么问题就出现了:大多数处理(或促进)使用加密技术的努力是否足够独立于管理努力和控制?有趣的是,CeFi利用了一种为普通用户提供便利的叙事,来掩盖这样一个事实:它只是一家非常集中的企业,不受监管机构多年来为避免拉地毯而设置的任何边界和保护的限制。但我不会朝一具垂死的身体开枪。然而,尽管所有所谓的CeFi项目的答案都是响亮的不,但我认为,对于大多数成功的加密原生DeFi项目也是如此。

金融创新的小故事

我一直在开玩笑地说,货币是被大众接受的最复杂的产品。我们称之为美元的这张纸背后的一套机制是深刻的,但所有这些复杂的交互一直顺利地(足够)让用户被忽视。对于我们大多数人来说,一美元只是一美元,而不是未来政府债务的实物代表。这些债务的期限错配和分配复杂性由一个错综复杂的合格金融中介机构持续管理。用户只需使用美元,仅此而已。作为交换,这些美元的铸币者可以以极具吸引力的(和可预测的)汇率为自己融资。换句话说,现代货币是价值转移的非凡中间件。

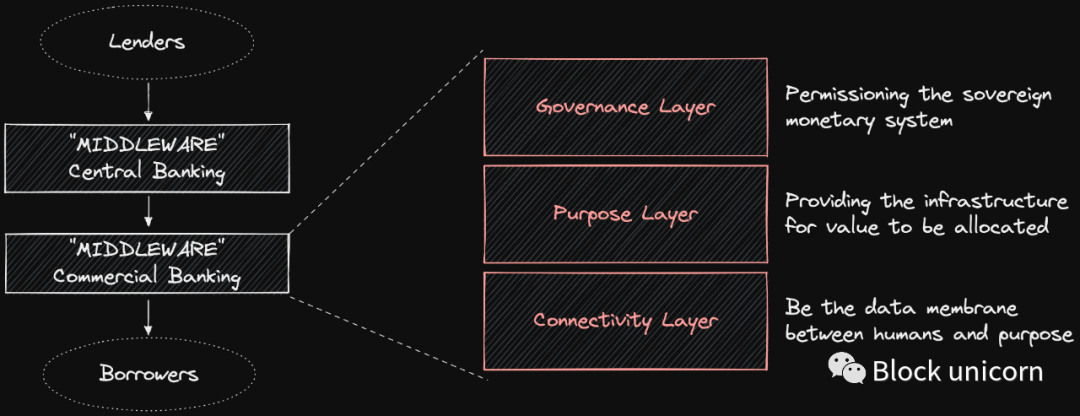

货币中间件可以在哲学上分解为三个不同层的组合:治理-在其中决定什么可以到来并与中间件交互,目的-代表通过其管理价值的基础设施,以及连接-构成连接用户和基础设施的前端。

一如既往,宏观经济因素在引导创新方面发挥了关键作用。例如,所谓的科技金融在过去10年里主要专注于连接层–即试图达到并包装替代形式的收益率,以满足由于近15年实际收益率为零而渴望回报的市场。与此同时,批发银行的基础设施层面并没有发生太多变化,系统的很大一部分仍在陈旧的轨道上运行。然而,治理一直是两支截然不同的军队的战场:一方面是试图扩大传统不可知论的工具–LTRO(欧洲央行的传统金融工具)、TLTRO(定向长期再融资操作)和央行采取的非常货币措施的集中化力量,另一方面是旨在重新设计货币力量平衡的去中心化力量。

对我来说,DeFi只是共识层上的良好基础设施,而区块链技术和分布式系统的政治影响是巨大的和开创性的。DeFi的有意义的创新主要集中在基础设施的进步上–正如:自动化和开源做市、衍生品结构、保证金贷款和抵押品管理等的能力。相反,在我看来,DeFi在治理方面的成功和影响力被大大高估了–并充斥着不成熟或不诚实的意识形态。我们花了很多时间来辨别好的与不好的基础设施设计以及好的与不好的治理机制,我必须说,良好治理的例子很少。

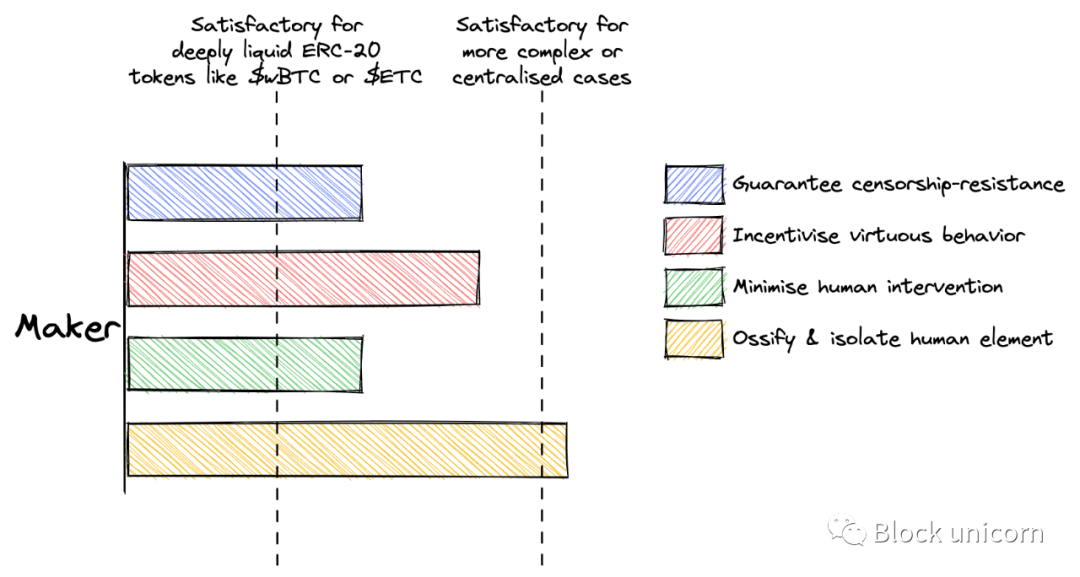

什么是好的DeFi治理→我的主要结论(到目前为止)是,设计良好的治理机制应该:

- 保证审查-抵抗(基本共识层)。

- 激励善行(尽量减少恶行)。

- 最大限度地减少(有意义的)人为干预(超出维护范围)。

- 停滞基础设施,隔离人的因素

如果我们把注意力集中在今天为贷款提供加密原生通道的协议上,情况是黯淡的–像往常一样,我们将Maker视为范例。

- 审查-抵抗:Maker实际上将控制权集中在创始团队手中

- 激励善行:许可决定(即这种抵押品具有在制造者处打开保险库所需的特征)和融资决定(即协议将隐含地为这种抵押品提供资金并将风险社会化)相结合,当再加上不令人满意的审查-抵抗时,接受任何比$ETH和$BTC更复杂的东西是非常危险的

- 人为最小化:尽管Maker仍然严重依赖人类来开发(例如监控风险参数、提供新的抵押品)和运行(例如管理预言机和清算引擎)协议,但人类的足迹在某种程度上足够透明,让那些与协议交互的人能得出他们自己的结论

- 隔离人的因素:任何有头脑的人都能看到协议在哪里止步,谁在做出根本决策,谁在推动冒险和管理决策

动态标准→任何去中心化测试的最低满意阈值,如上图所示,应根据协议所从事的活动而变化–或者更好地取决于协议由其治理参与者所指向的活动。尽管很少有人会辩称,Maker是作为一家集中化的管理公司(基于SEC的测试)运营的。当时它为任何想要获得杠杆作用的人提供了一个透明的融资窗口,以对抗他们的$ETH或$BTC,但现在情况变得更加模糊。鉴于该协议现在接受了重大的(盈利)交易对手和抵押品风险(中央贷款安排的批准债务上限正接近5亿美元),牺牲了$DAI持有人的利益,Maker还能被视为中性的基础设施吗?我不这样认为。该协议目前是由(有很大争议的)管理决策推动的,这些决策在不同的点上转移回报和风险,并向某些内部人士提供相对于其他参与者的优惠观点。这意味着,在所有形式下,$MKR都可以被视为一种证券。而$DAI,假设它将在某个时候开始浮动,反映出制造商责任概况的内在风险,也应该被视为一种证券。

但令人着迷的是,在DeFi内部取得不太持久成功的项目可能是唯一满足去中心化测试的项目。Liquity和Reflexer就是很好的例子。当你停下来思考时,这并没有什么奇怪的。基础设施应该仅仅是基础设施,这种基础设施的相关性不仅应归因于其内在特征,而且主要应归因于其用户的外部条件和创造力。没有成功或不成功的桥梁,时而有设计糟糕的桥梁时,但设计良好的桥梁无处可去;时而有设计良好的桥梁连接两个繁荣的经济体,但设计糟糕的桥梁却在非常具有战略意义的地方幸存下来,等等。

你应该关心的事情

如果你能一直看到这里,那真是太好了。如果你是跳过的,直接到这的,也做得很好。在这场辩论中,我们正在接近大卫·福斯特·华莱士(David Foster Wallace)的反思水平,事情应该得出结论。因此,你可以在我的维特根斯坦式的指南下面找到一篇关于加密监管含义的精心设计的辩论。我把它打印在我的屏幕旁边。也许我应该把它寄给Bankless去做一些更高质量的播客–以防万一。

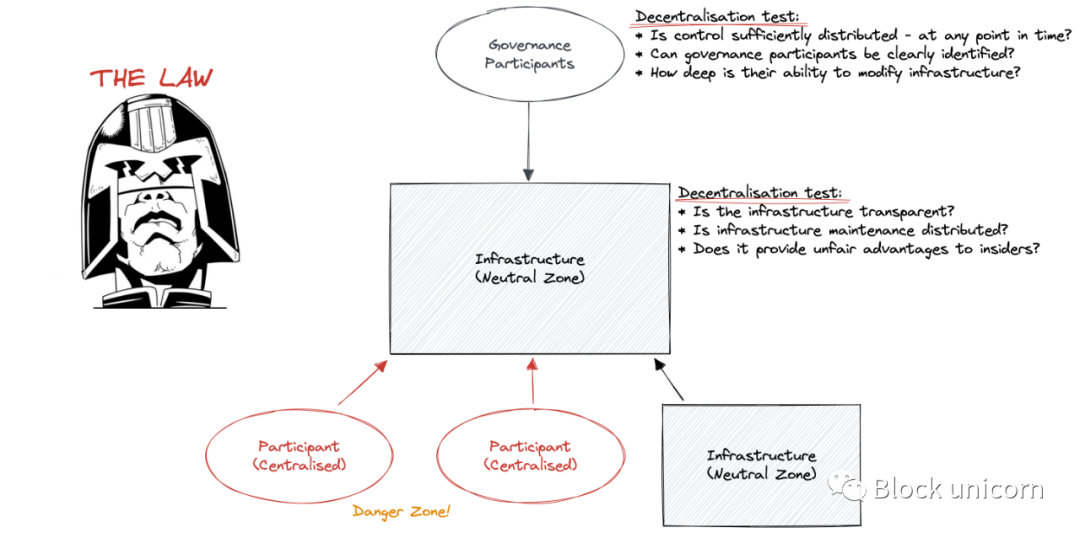

A.对于你的分析,基础设施一词是一个相关的判别式吗?

B.在有A的情况下,你是否对(中立)基础设施有一个良好的定义?

C.在有B的情况下,你认为分析对象满足它吗?如果是,原因何在?

分析师很可能会意识到,假设A和B,DeFi中活跃的大多数协议都没有通过C。在任何形式良好的定义下,很少有协议是去中心化的。对于大多数加密项目来说,权力下放是一种错觉或掩饰。但让我们假设C是满足的,然后继续。

D.在有C的情况下,你能清楚地区分与基础设施交互的参与者吗?

E.在有D的情况下,你能识别治理参与者的有效能力吗?

现在,你已经具备了一个有效的判别式、一个良好的定义和一个令人满意的手册。所以这场辩论就全靠你们了。不要相信那些将枯燥的分析过程转变为不可能掌握的意识形态运动的人,因为他们很可能隐瞒了什么。但如果你想听从一条建议,那么所有的精力和激情都可以更好地用于为未来的金融创建适当的基础设施层。这还将促进那些积极致力于保护生态系统的人的工作,使其免受误导的政客和处于危险境地的现任者的伤害。